本レポートでは ドル円(USD/JPY) と ビットコイン(BTC/USD) を中心に取り上げます。為替と暗号資産という異なるマーケットを同時に追うことで、資金の流れや投資家心理を多面的に把握し、来週に向けた展望を考えるためのヒントをチャートとファンダメンタルズの両面から整理していきます!

この記事を読むことで、相場の流れを短時間で把握し、トレード判断に直結する実践的なヒントを得られます。

・ドル円 / ビットコインの最新チャート動向

・「今どこに注目すべきか」がひと目で整理できる

・忙しい人でも短時間で相場の流れを把握できる

システムでは自動で運用してくれるため、投資家自身が売買判断をする必要はありません。

ですが、「なぜ今週は利益が出たのか/損失が出たのか」を理解できると、安心感が大きく変わります。

・相場がどう動いたからシステムがこういう成績を出したのかが直感的にわかる

・変動が大きいときに「これは想定内の動きだ」と冷静に構えられる

・運用を長期的に続けるうえでの納得感につながる

この記事を読むことで、相場をシンプルに理解できます。

システム運用をより安心して続けるための“理解の軸”になるはずです。

USD/JPY ドル円相場

USD/JPY (ドル円 相場) – 週足 –

チャート分析

ドル円は週足ベースで堅調地合いを維持しているが、154円台で上値の重さが意識されている。

155円付近には長期の下降トレンドラインと過去高値帯が重なり、テクニカル面では上昇一巡の警戒感も広がる。

先週は一時153円後半まで上伸したものの、週末にかけて上昇幅を縮小。終値は上値を抑えられる格好となり、勢いはやや鈍化した。

151円台後半を維持できれば上昇基調は温存されるが、同水準を下抜けた場合は148円台半ばまでの調整リスクも想定される。

ファンダメンタルズ面では、米金利の高止まりがドルを支える一方、日銀の政策修正観測も根強く、円買い戻しの思惑もくすぶる。

当面は米金利動向と国内金融政策の温度差が焦点となり、明確な方向感を得るには155円台定着または151円割れのいずれかが条件となりそうだ。

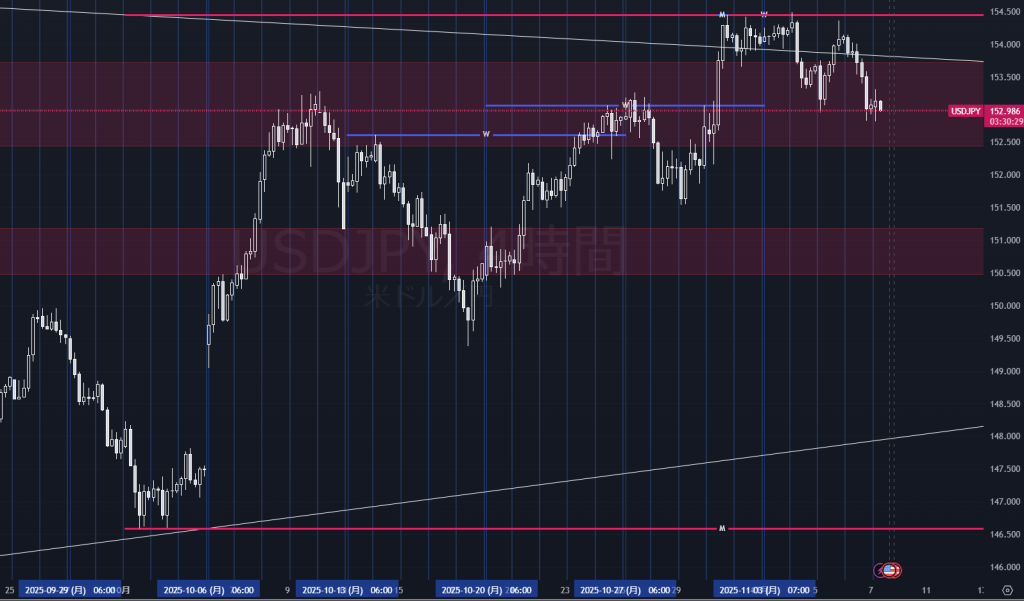

USD/JPY (ドル円 相場) – 4h –

チャート分析

ドル円は153円台後半で頭打ちとなり、現在は152.9円前後で推移。

154円手前の供給帯(153.8〜154.2円)および週足の下降トレンドラインが上値を抑える形となっている。

4時間足では押し目買い需要が続く一方、上値圧力も増しており、持ち合いのブレイク方向が次のトレンドを左右する局面にある。

中期的には上昇トレンドを維持しているが、直近では153.2〜153.5円がレジスタンス転換ゾーンとして意識され、

152.8〜153.0円が短期のサポート帯。いずれかを明確に抜けるまで方向感は限定的とみられる。

ファンダメンタルズ面では米長期金利が上昇一服となり、ドルの買い戻し圧力はやや後退。

日銀による政策修正観測がくすぶる中、円の下値リスクも以前よりは和らいでいる。

当面は152円後半を維持できるかが焦点で、割り込む場合は151円台半ば〜150円台後半までの調整が意識される。

上値の焦点

153.8〜154.2円:直近高値圏かつ週足下降トレンド上限。定着なら154.7〜155.0円方向へ拡張余地。ただし上抜け失敗なら戻り売り再開に注意。

154.7〜155.0円:上昇余地の上限。短期的な急伸後の利確・反落警戒帯。

153.2〜153.5円:短期レジスタンス転換帯。押し目維持なら再反発シグナル、割り込めばモメンタム鈍化を示唆。

下値の焦点

152.8〜153.0円:直近サポート。維持なら短期レンジ継続、割れで調整シナリオ強化。

151.7〜151.9円:下値の中期支持帯。ここを明確に割り込むと151円前半〜150円台後半への下押しリスク。

150.0〜149.5円:主要サポート帯。中期押し目候補だが、割り込むと148円台半ばまでの下方加速余地。

ファンダメンタルズ

今週のFOMCでは0.25ポイントの利下げ(FF3.75〜4.00%)が決定され、12月1日に量的引き締め(QT)を終了する方針が示された。

声明ではデータ依存の姿勢を維持しつつも、景気減速と雇用の鈍化を背景に政策転換への一歩を進めた印象となった。

米金利は短期ゾーンを中心にやや低下したが、ドルは依然として実質金利差の優位を背景に底堅く推移。

一方で、会合内では利下げ幅をめぐる意見が分かれ、今後の追加利下げペースについては慎重姿勢が強まっている。

日銀は無担保コール翌日物金利を0.5%で据え置き。委員の一部からは0.75%への引き上げを主張する声も出たが、総裁は物価動向の確認を優先する姿勢を示した。

日米の政策スタンスの差は依然として大きく、為替市場ではドル有利の構図が続いている。

今夜発表予定の米9月PCE/コアPCEがインフレ鈍化を裏付ければ、短期的にはドル円の上昇一服が意識される可能性もある。

一方で年末にかけては米金利の再調整局面でもドルの下値は限定的とみられ、底堅さを維持しやすい地合いとなっている。

来週以降の注目イベント

11月7日(金) 米PCE/コアPCE(9月)

11月11日(火) ISM製造業景況指数(10月)

11月12日(水) JOLTS求人・離職(9月)

11月13日(木) ISM非製造業景況指数(10月)

BTC/USD ビットコイン相場

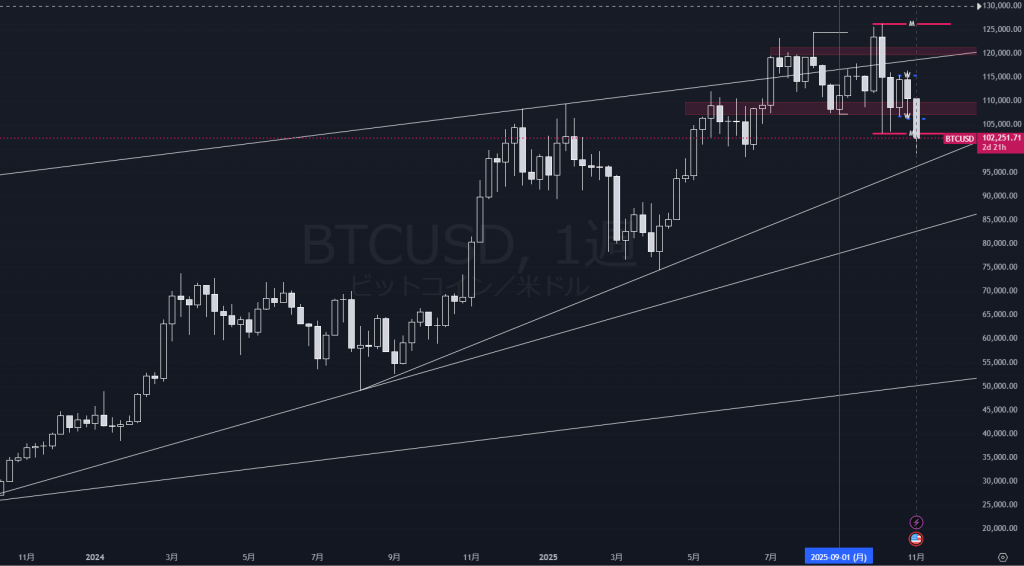

BTC/USD (ビットコイン 相場) – 週足 –

チャート分析

週足では10月後半以降、105K〜115Kのレンジを下方ブレイクし、現在は102K付近で推移。

前週までサポートとして機能していた109K前後のレジスタンス帯を明確に割り込み、下方モメンタムが優勢となっている。

上値は109K〜112Kが直近の戻り売りゾーン。ここを回復できなければ、上値の重さが意識されやすい。

下値は100Kが心理的節目として意識され、割り込むと96〜97K付近の上昇トレンド支持線が射程に入る。

週足ベースでは依然として長期上昇トレンドを維持しているものの、目先は中期サポート帯を試す動きが続く。

方向感を得るには、週足で109Kを回復して再度定着できるか、または100K割れを明確に抜けるかが焦点。

現時点では戻り売り圧力が強く、下値模索の流れが優勢な週となっている。

BTC/USD (ビットコイン 相場) – 4h-

チャート分析

今週のBTC/USDは109K前後のレジスタンスで上値を抑えられ、下落が再開。

一時的に100Kを割り込み99K台を試す場面もあり、現在は102K付近で戻り売り優勢の展開が続く。

4時間足では戻りの上限が明確化しており、108.5〜109.5Kが再上昇の分岐帯。

ここを明確に上抜ければ、111.5K → 113K台までの戻り余地が広がるが、上抜け失敗の場合は再び100K割れを試すリスクが残る。

一方、99〜100Kのサポート帯を明確に下抜けると、次は96〜97Kの上昇トレンド支持線が射程に入る。

中期的には依然として上昇トレンドの範囲内だが、短期ではモメンタムが弱く、下押し圧力が優勢な状態。

現状では、108.5K回復で短期反発継続、100K割れで下落加速という二分構造となっており、ボラティリティが高まりやすい局面にある。

上値の焦点

108.5〜109.5K:直近レジスタンス帯。上抜け・定着なら111〜113K方向へ反発余地。

111.5〜113.0K:戻り高値群。ここで上値を抑えられやすく、短期利確が出やすい。

115.0〜115.8K:中間レジスタンス。明確ブレイクでトレンド反転シグナル。

118.0〜120.0K:供給帯(戻り売りゾーン)。ここを超えるには強い買い圧力が必要。

125K前後:直近高値圏。上抜けはトレンド上昇再開のサイン。

下値の焦点

101.0〜99.0K:短期サポート帯。維持できればレンジ下限を保つ形。

97.0〜96.0K:上昇トレンド支持線。割り込むと中期調整が加速。

94.0〜92.5K:下落拡大時の節目。到達時はショートカバーも入りやすい。

90K台前半:心理的節目。長期上昇トレンド維持の最終防衛ライン。

ファンダメンタルズ

今週もFOMCの0.25%利下げ(FF3.75〜4.00%)と12月1日のQT終了決定が市場テーマとして継続。

声明では景気減速を背景とした緩和的スタンスが示された一方、追加利下げへの慎重姿勢がパウエル議長から強調された。

米金利の鈍化はドル高を抑制する一因となり、リスク資産には下支え要因として働いている。

暗号資産市場では、先週の急落を受けたレバレッジ整理とロングポジションの巻き戻しが続く。

特にデリバティブ市場では11月初旬にかけて約80億ドル規模の清算が確認され、建玉縮小による出来高減少が短期の重石となった。

ETF関連では10月末の資金流出に一服感が見られるものの、新規資金流入は限定的。

金利低下とQT終了見通しが長期的には支援材料となる一方で、需給の軽さが短期の反発力を抑制している。

BTCは週足ベースで約5%の下落。

中期的には流動性供給面の安定が下値を支える構図は維持されており、100K〜97K帯が押し目形成の中心ゾーンとして意識されやすい。

VIX 恐怖指数

VIX (恐怖指数 相場) – 日足 –

値が高い → 投資家がリスクを強く警戒している状態。

値が低い → 市場が安定、投資家が安心している状態。

※チャート上に目安のラインを引いてあります。

VIX指数は、安定圏で推移。

今週のVIX指数は、安定圏。

US10Y 米10年債利回り相場

US10Y ( 米10年債利回り相場) – 日足 –

通常、米国債利回りはドル相場と連動しやすい傾向があります。

米10年債利回りは反発一服後、4.1%付近での攻防が続いている。

先週末にかけて上昇局面を見せたものの、下降トレンドライン(約4.15%付近)に上値を抑えられ、伸び悩む展開となった。

直近では4.0〜4.05%のゾーンがサポートとして再び意識されており、

ここを維持できれば反発余地を残すが、割り込む場合は3.90〜3.85%までの下押しが想定される。

一方、上方向は4.12〜4.20%が戻りの上限帯。

終値ベースで4.15%を超えた場合、下降トレンドラインの突破確認となり、金利上昇(ドル高)再開のシグナルとなる可能性がある。

ベースシナリオとしては、4.0〜4.2%のレンジ継続を想定。

FOMC後の金利調整が一巡したものの、QT終了を控えた米金利再評価の動きが下支えとなっており、

明確な方向感を得るには終値ベースでのブレイク確認が必要な局面にある。

まとめ

USD/JPY ドル円

ドル円は153円台後半で上値が重く、154円台手前で伸び悩み。

下値は152円前後がサポートで、割り込むと150円台後半まで調整リスク。

当面は152〜154円レンジでの持ち合いが続きそうだ。

BTC/USD ビットコイン

ビットコインは109Kのレジスタンスで反落し、100K割れを試す動き。

中期上昇トレンド内の調整局面で、97K前後が下値目安。

戻り売り優勢の流れが継続している。

その他(VIX/金利)

米10年債利回りは4.0〜4.2%レンジ内で推移し方向感に乏しい。

VIXは安定圏を維持し、リスク選好は落ち着いた状態。

↓下にミニ用語辞典を用意しました!ご参考までに!!

それではまた来週!

ミニ用語辞典

- FOMC:米国の中央銀行会合。政策金利(お金の値段)を決める場。

- CPI:消費者物価指数。物価の上がり下がり=インフレ度合いを示す指標。

- 米雇用統計(NFP):米国の働く人の増減などを発表。景気の“体温計”。

- 利下げ観測:市場が「金利を下げそう」と見込むこと。金利が下がるとドルは弱くなりやすい。

- 政策金利:中央銀行が決める基準金利。世の中の金利の“起点”。

- bp(ベーシスポイント):金利の最小単位。1bp=0.01%(25bp=0.25%)。

- 米債利回り:米国債の利回り。将来の金利見通しの“合成値”で、ドルの強弱に影響。

- 声明:FOMC後に出る公式文。景気やインフレへの見方が端的に書かれる。

- フォワードガイダンス:中央銀行が「今後はこう動くかも」と事前にヒントを出すこと。

- レートパス:これからの政策金利がどう推移しそうかという道筋。

- ETF(現物ETF):株のように売買できる投資信託。現物ETFは実物のビットコインを裏で保有。

- ETFフロー:ETFに入った/出たお金の流れ(流入=買い超、流出=売り超の目安)。

- デジタル資産ファンド:暗号資産に投資するファンド全般。週次の資金の出入りが参考材料。

- 流入/流出:資金が入る/出ること。価格の追い風/向かい風になりやすい。

- レンジ(保ち合い):価格が上下に挟まれて往復する状態。

- レジスタンス(抵抗帯):上がりにくい天井ゾーン。売りが出やすい価格帯。

- サポート(支持帯):下がりにくい床ゾーン。買いが出やすい価格帯。

- 押し目:上昇トレンド中の一時的な下げ。買い直しポイントになりやすい。

- 上目線/下目線:相場の基本想定。上目線=上がりやすい想定/下目線=下がりやすい想定。

- 逆張り:レンジの端(高値・安値)で反対方向に仕掛ける手法。

- ボラティリティ:価格の振れ幅の大きさ。大きいほど短時間で値が動く。

- VIX(恐怖指数):米株のボラティリティ期待を示す指数。高い=リスク回避、低い=安定しやすい。

- US10Y:米10年国債利回りの略称。

- モメンタム:上げ/下げの勢い。強いほどトレンド継続が意識されやすい。

- 流動性:売買が成立しやすい度合い。流動性狩り(ストップ狩り)=ストップ注文が溜まる価格帯を一時的に突く動き。

コメント