本レポートでは ドル円(USD/JPY) と ビットコイン(BTC/USD) を中心に取り上げます。為替と暗号資産という異なるマーケットを同時に追うことで、資金の流れや投資家心理を多面的に把握し、来週に向けた展望を考えるためのヒントをチャートとファンダメンタルズの両面から整理していきます!

この記事を読むことで、相場の流れを短時間で把握し、トレード判断に直結する実践的なヒントを得られます。

・ドル円 / ビットコインの最新チャート動向

・「今どこに注目すべきか」がひと目で整理できる

・忙しい人でも短時間で相場の流れを把握できる

システムでは自動で運用してくれるため、投資家自身が売買判断をする必要はありません。

ですが、「なぜ今週は利益が出たのか/損失が出たのか」を理解できると、安心感が大きく変わります。

・相場がどう動いたからシステムがこういう成績を出したのかが直感的にわかる

・変動が大きいときに「これは想定内の動きだ」と冷静に構えられる

・運用を長期的に続けるうえでの納得感につながる

この記事を読むことで、相場をシンプルに理解できます。

システム運用をより安心して続けるための“理解の軸”になるはずです。

USD/JPY ドル円相場

USD/JPY (ドル円 相場) – 週足 –

チャート分析

週足では151円台を下値に戻り基調が続く。もっとも、154〜155円の供給帯と長期下降ラインが上値を抑える構図は変わらず、上値追いは限定的。

151.5円前後を維持できれば上値試しの余地が残るが、割り込む場合は148円台後半までの調整も想定される。

明確な方向感を得るには、155円台での定着か151円割れのいずれかが条件となる。

USD/JPY (ドル円 相場) – 4h –

チャート分析

153円台後半まで切り返し、現在は153.8〜154.2円の上値抵抗帯(供給ゾーン)および週足の下降トレンドライン直下で伸び悩む。

4時間足では押し目を入れつつの持ち合い色が強く、同帯のブレイク可否が次の一手を左右する局面だ。

中期トレンドは上向き維持。直近では153.2〜153.5円がレジスタンス転換後の押し目候補、次いで152.8〜153.0円がサポート帯。

いずれも実体維持なら上値試しが続く。一方で152.8円を明確に割り込むとモメンタムは後退し、151円台後半〜150円台前半までの調整リスクが意識される。

上値の焦点

153.8〜154.2円:直近高値群+週足下降ラインの上限帯。4Hでの上抜け・定着なら154.7〜155.0円へのレンジ拡張を想定。ヒゲ戻りが続く場合は達成感からの反落圧力に注意。

154.7〜155.0円:上方拡張の目安。到達時は過熱感が出やすく、伸び鈍化なら戻り売りが出やすい。

153.2〜153.5円:レジサポ転換帯。押し目維持なら強含み継続、実体割れは短期モメンタム低下シグナル。

下値の焦点

152.8〜153.0円:直近レンジ上限→サポ転換帯。ここを保てるかが短期の肝。

151.7〜151.9円:押し安値の密集帯。割り込むと150円台前半への調整が意識される。

150.0〜150.3円:大台サポート。4H実体で割れると149円後半(149.3〜149.6円)の需給帯まで下押し加速に要警戒。

148.8〜149.0円:中期トレンド転換の最終ライン。明確に割れると下方向優位が鮮明。

ファンダメンタルズ

今週のFOMCでは0.25ポイントの利下げ(FF3.75–4.00%)が決定され、12月1日に量的引き締め(QT)を終了する方針が示された。

声明はデータ依存の姿勢を維持しつつも、景気減速を背景に緩和方向へ一歩進んだ印象。

米金利は短期ゾーンを中心に低下したが、ドルは政策スタンスの優位を背景に底堅く推移した。

日銀は無担保コール翌日物金利を0.5%程度で据え置き。2名が0.75%への引き上げを主張したが、上田総裁は賃金・物価動向の確認を優先する姿勢を示した。

金融政策の方向性は日米でやや接近したものの、実質金利差は依然ドル有利の構図が続いている。

今夜発表の米9月PCE/コアPCEがインフレ減速を裏付ければ、短期的にはドル円の上昇一服も視野。一方で、年末に向けた米金利の再調整局面では下値の底堅さも維持されやすい。

来週以降の注目イベント

- 10/31(金)21:30:米 PCE/コアPCE(9月) – FRBの物価目標に直結。

- 11/04(火)00:00:ISM製造業(10月) – 新規受注と雇用の強弱に注目。

- 11/05(水)00:00:JOLTS求人・離職(9月) – 労働需給の緩和度合いを確認。

- 11/06(木)00:00:ISM非製造業(10月) – サービス価格動向が焦点。

- 11/07(金)22:30:米雇用統計(10月) – 賃金インフレの粘着性がカギ。

BTC/USD ビットコイン相場

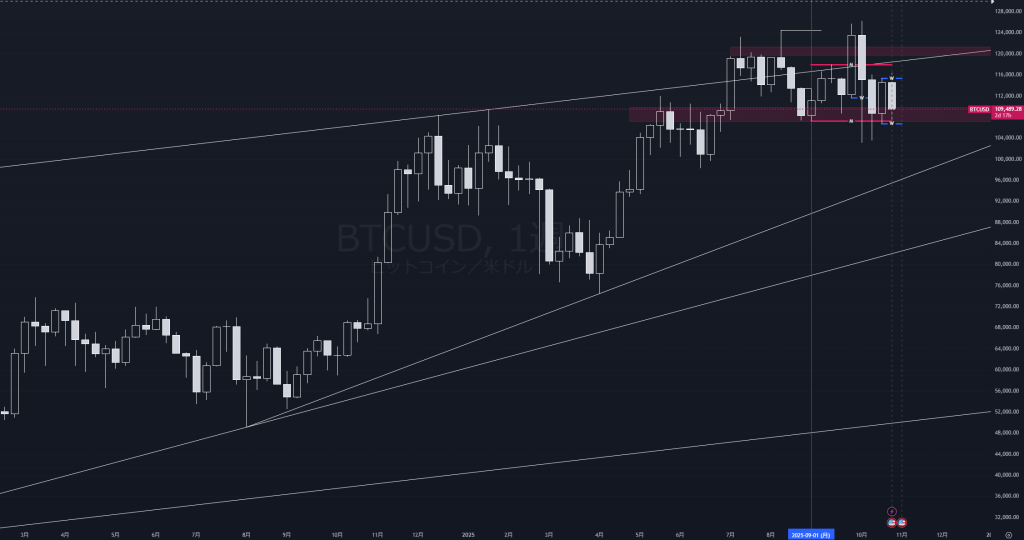

BTC/USD (ビットコイン 相場) – 週足 –

チャート分析

週足は9月以降、107k〜118kを中心とするレンジ内で推移。

今週は109k前後のレジサポ帯での攻防が続く。

上値は113–115kの戻り高値群、次いで118–121kの供給帯が重い。

下値は107kが基準線。割り込むと100kの大台、さらに96–97kの上昇トレンド支持線が射程に入る。

方向感の明確化には、週足実体で118k超えによるレンジ上放れか、107k割れによる下方シフトのいずれかが必要だ。

BTC/USD (ビットコイン 相場) – 4h-

チャート分析

先週の急落で107kを一時割り込んだ後、109–111kの厚い需給帯で下げ止まり。現在は109k前後で戻り売りと押し目買いが交錯するレンジ色が強い。

4時間足で111k超の定着が確認されれば、113.2–113.8k → 115.0–115.8kまで戻り余地が広がる。

一方、109k割れから108.8kを明確に下抜くと107k台の再テストが視野。107kを割り込む場合は105.5k → 104.5k方向への下押しが意識される。

中期では115.5k(4H終値ベース)の回復までは「戻りの範囲」。上では118k/120–122kが厚い供給帯で、反落リスクに留意。

上値の焦点

109.8–111.0k:直近レジ(サポ転換候補)。4Hで上抜け→再テスト成功なら反発継続。

113.2–113.8k:戻り高値群。ここで頭を抑えられやすい。

115.0–115.8k:前サポ→レジ転換帯。明確突破で下落圧力が和らぐ。

118.3–118.8k:強レジ。日足クローズで回復なら地合い改善。

120.0–122.0k:供給帯(厚い戻り売りゾーン)。ここを超えて定着で下落トレンド否定へ。

125–126k:直近高値圏。到達時は利食い優先・反落警戒。

下値の焦点

108.8–109.5k:現レンジ下限帯。割れで売りが走りやすい。

107.0–107.5k:最終防衛ライン候補。明確ブレイクで105.5k近辺まで下押しリスク。

104.5–105.5k:大台手前のサポ候補。

102–104k:大きめサポゾーン。到達時はショートの利食いが入りやすい帯。

ファンダメンタルズ

今週のFOMCでは0.25%の利下げ(FF3.75–4.00%)と12月1日のQT終了が決定された。

声明は景気減速を背景に緩和方向へ傾いたが、パウエル議長は追加利下げ観測をけん制。

米金利とドルは底堅く、暗号資産の戻りを抑える要因となった。

市場では月初から続くレバレッジ整理がなお断続。

10月上旬の約190億ドル規模の清算に続き、直近でも11億ドル超のロング清算が発生している。

ポジションの巻き戻し圧力が続くなか、ETFフローも29〜30日にかけて資金流出超へ転じ、需給面の重さが意識された。

BTCは月間で約6%下落。金利の再調整とETF動向の鈍化が重しとなる一方で、QT終了を見据えた中期的な流動性支援は下値を支える構図が続いている。

VIX 恐怖指数

VIX (恐怖指数 相場) – 日足 –

値が高い → 投資家がリスクを強く警戒している状態。

値が低い → 市場が安定、投資家が安心している状態。

※チャート上に目安のラインを引いてあります。

VIX指数は、安定圏で推移。

今週のVIX指数は、安定圏。

US10Y 米10年債利回り相場

US10Y ( 米10年債利回り相場) – 日足 –

通常、米国債利回りはドル相場と連動しやすい傾向があります。米10年債利回りは日足で4.0%前後の攻防が続く。

直近サポートだった4.00〜4.05%は戻り売り帯に転化しており、戻りは伸びづらい。ベースシナリオは4.0%割れ→3.90%→3.85%の下値試し。

一方で、日足終値で4.05%回復・定着となれば“だまし解除”となり、4.12〜4.15%(下降TL付近)を経て4.20%の上限再テストへ。いずれも終値ベースの定着確認が分岐点となる。

まとめ

USD/JPY ドル円

151円台を下値に戻り基調を維持しつつ、上値は153.8〜154.2円と週足の下降ライン直下で重い。

153.2〜153.5/152.8〜153.0円が押し目候補。154円台での定着なら154.7〜155.0円のレンジ拡張、152.8円割れは151円台後半〜150円台前半への調整を意識。基調は“レンジ優位、上値試し待ち”。

BTC/USD ビットコイン

週足レンジ107k–118k内の推移。直近は109–111kの厚い帯で持ち合い。

111k超の定着で113.2–113.8k → 115.0–115.8kへ戻り余地、109k割れ→108.8k明確割れで107k再テストが視野。115.5k(4H終値)を回復するまでは戻りの範囲。

その他(VIX/金利)

米10年債利回りは4.0%前後の攻防。基本シナリオは4.0%割れ→3.90%→3.85%の下値試し。

4.05%を終値で回復・定着なら4.12〜4.20%へレンジ上限再テスト。VIXは安定圏で、リスク選好は“強すぎず弱すぎず”。

↓下にミニ用語辞典を用意しました!ご参考までに!!

それではまた来週!

ミニ用語辞典

- FOMC:米国の中央銀行会合。政策金利(お金の値段)を決める場。

- CPI:消費者物価指数。物価の上がり下がり=インフレ度合いを示す指標。

- 米雇用統計(NFP):米国の働く人の増減などを発表。景気の“体温計”。

- 利下げ観測:市場が「金利を下げそう」と見込むこと。金利が下がるとドルは弱くなりやすい。

- 政策金利:中央銀行が決める基準金利。世の中の金利の“起点”。

- bp(ベーシスポイント):金利の最小単位。1bp=0.01%(25bp=0.25%)。

- 米債利回り:米国債の利回り。将来の金利見通しの“合成値”で、ドルの強弱に影響。

- 声明:FOMC後に出る公式文。景気やインフレへの見方が端的に書かれる。

- フォワードガイダンス:中央銀行が「今後はこう動くかも」と事前にヒントを出すこと。

- レートパス:これからの政策金利がどう推移しそうかという道筋。

- ETF(現物ETF):株のように売買できる投資信託。現物ETFは実物のビットコインを裏で保有。

- ETFフロー:ETFに入った/出たお金の流れ(流入=買い超、流出=売り超の目安)。

- デジタル資産ファンド:暗号資産に投資するファンド全般。週次の資金の出入りが参考材料。

- 流入/流出:資金が入る/出ること。価格の追い風/向かい風になりやすい。

- レンジ(保ち合い):価格が上下に挟まれて往復する状態。

- レジスタンス(抵抗帯):上がりにくい天井ゾーン。売りが出やすい価格帯。

- サポート(支持帯):下がりにくい床ゾーン。買いが出やすい価格帯。

- 押し目:上昇トレンド中の一時的な下げ。買い直しポイントになりやすい。

- 上目線/下目線:相場の基本想定。上目線=上がりやすい想定/下目線=下がりやすい想定。

- 逆張り:レンジの端(高値・安値)で反対方向に仕掛ける手法。

- ボラティリティ:価格の振れ幅の大きさ。大きいほど短時間で値が動く。

- VIX(恐怖指数):米株のボラティリティ期待を示す指数。高い=リスク回避、低い=安定しやすい。

- US10Y:米10年国債利回りの略称。

- モメンタム:上げ/下げの勢い。強いほどトレンド継続が意識されやすい。

- 流動性:売買が成立しやすい度合い。流動性狩り(ストップ狩り)=ストップ注文が溜まる価格帯を一時的に突く動き。

コメント